4 septembre 2025

Base Documentaire : Doctrine

► Référence complète : J.-B. Racine, "L’arbitre, juge, superviseur, accompagnateur ?", in M.-A. Frison-Roche (dir.), L'Obligation de Compliance, Journal of Regulation & Compliance (JoRC) et Dalloz, coll. "Régulations & Compliance", 2024, à paraître

____

📕lire une présentation générale de l'ouvrage, L'Obligation de Compliance, dans lequel cet article est publié

____

► Résumé de l'article (fait par le Journal of Regulation & Compliance - JoRC) : l'auteur pose dès le départ ce qui est en jeu en ces termes : "Quel rôle peut ou pourrait jouer l’arbitre dans les dispositifs de compliance ? Selon le rôle qu’il est amené à jouer, il peut ou pourrait venir en renfort de l’obligation de compliance. Poser cette question, c’est poser la question des pouvoirs de l’arbitre et de son office. C’est aussi, d’une certaine manière, renvoyer à la notion même d’arbitrage.".

Concrètement l'arbitre se saisit des questions de compliance en tant qu'il est un juge. Les litiges mettant en cause des allégations de faits de corruption l'illustrent, l'arbitre ne pouvant évidemment pas par sa sentence donner effet à une pratique de corruption, sauf à violer lui-même l'ordre public international. Mais en cela, l'arbitre n'applique qu'une norme légale, l'enjeu principal étant de nature probatoire, les outils de compliance servant souvent d'indices de la corruption elle-même. L'on quitte la source légale en abordant les normes émises par la CCI en matière de lutte contre la corruption et l'on entre véritablement dans l'obligation, au sens strict, apparaît lorsqu'un contrat apparaît.

Emergent des usages du commerce international, non seulement en matière de probité mais encore pour la protection des droits humains, dont l'arbitre peut être aujourd'hui le garant. Il peut le faire notamment à travers le contentieux émergent relatif au devoir de vigilance, soit directement lorsque les plans de vigilance sont en cause, et cela malgré la compétence du Tribunal judiciaire de Paris, soit si l'on imagine qu'un plan comporte lui-même un système de recours à l'arbitrage, ce qui impliquerait un changement de culture, ou si l'on considère que du droit souple sont en train d'émerger des usages du commerce international posant un devoir de vigilance que l'arbitre pourrait reprendre.

Dans la seconde partie de sa contribution, l'auteur prend une seconde configuration, plus audacieuse, à savoir un arbitre appréhendant la Compliance, en ce qu'il serait plus qu'un Juge, c'est-à-dire faisant plus que trancher un litige en application du Droit.

Cela serait concevable puisqu'on tend à considérer qu'il pourrait modifier les contrats et si l'on s'inspire de la technique des arbitrages pratiqués pour les engagements dans le Droit des concentrations. Pour donner à l'arbitrage la dimension régulatoire requise, il faudrait que le tiers puisse exercer une fonction de supervision, ce à quoi la notion de "litige" se prête guère d'autant plus qu'un arbitre n'étant institué que pour être juge, s'il cesse d'être cela il est difficile qu'il demeure arbitre.... Mais l'on pourrait pourtant concevoir qu'en Ex Post l'arbitre puisse exercer cette fonction de monitoring souvent requise en Compliance. La technique des disputes boards est à cet égard inspirante. Les deux matières, arbitrage et compliance, ont ainsi vocation à se rapprocher, car les deux limites classiques, l'arbitrabilité et le litige, sont en train d'évoluer pour ne plus faire obstacle à un tel rapprochements.

L'auteur peut donc conclure : "C’est aux différents acteurs de la compliance de penser à l’arbitrage, et à la souplesse, la plasticité et la liberté qu’il offre, pour éventuellement le configurer spécialement au service des buts de la compliance.".

________

🦉Cet article est accessible en texte intégral pour les personnes inscrites aux enseignements de la Professeure Marie-Anne Frison-Roche

2 janvier 2025

MAFR TV : MAFR TV - Surplomb

🌐suivre Marie-Anne Frison-Roche sur LinkedIn

🌐s'abonner à la Newsletter MAFR. Regulation, Compliance, Law

🌐s'abonner à la Newsletter Surplomb, par MAFR

____

► Référence complète : M.-A. Frison-Roche, "La poursuite de l’institutionnalisation de l’Europe de la Compliance : création par le règlement du 31 mai 2024 de l’Autorité européenne de lutte contre le blanchiment d’argent et le financement du terrorisme (AMLA)", in série de vidéos Surplomb, 2 janvier 2025

____

🌐visionner sur LinkedIn cette vidéo de la série Surplomb

____

____

🎬visionner ci-dessous cette vidéo de la série Surplomb⤵️

____

Surplomb, par mafr

la série de vidéos dédiée à la Régulation, la Compliance et la Vigilance

27 mai 2024

Organisation de manifestations scientifiques

► Référence complète : Les contrôles techniques des risques présents sur les plateformes et les contentieux engendrés, in cycle de conférences-débats "Contentieux Systémique Émergent", organisé à l'initiative de la Cour d'appel de Paris, avec la Cour de cassation, la Cour d'appel de Versailles, l'École nationale de la magistrature (ENM) et l'École de formation des barreaux du ressort de la Cour d'appel de Paris (EFB), sous la responsabilité scientifique de Marie-Anne Frison-Roche, 27 mai 2024, 9h-10h30, Cour d'appel de Paris, salle Cassin

____

🧮consulter le programme complet du cycle Contentieux Systémique Émergent

____

🌐consulter sur LinkedIn le compte-rendu de cette manifestation

____

🧱lire ci-dessous le compte-rendu de cette manifestation⤵️

____

► Présentation de la conférence : L'espace numérique est un espace de risques. Certains y sont naturellement associés, parce qu'il s'agit d'un espace de libertés, d'autres doivent être contrés parce qu'ils sont associés à des comportements interdits d'une façon générale, par exemple le blanchiment d'argent. Mais l'espace numérique a développé des risques qui, par leur ampleur ont été transformés dans leur nature même : il en est ainsi notamment de la déformation imprégnant certains contenus et de l'insécurité qui peut menacer l'ensemble du système lui-même. Le Droit a alors confié aux opérateurs eux-mêmes la vigilance sur ce qui sont devenus des "cyber-risques", comme le risque de désinformation, le risque de destruction des infrastructures de communication, le risque de vol de données, perspective systémique qui peut faire s'effondrer les sociétés elles-mêmes.

De nouveaux textes sont élaborées, notamment le Digital Services Act, pour à la fois accroître les charges et les pouvoirs des entreprises en la matière, les entreprises numériques étant en première ligne, mais aussi les autorités de supervision, comme l'Arcom. Les contentieux qui en naissent, dans lesquels entreprises et régulateurs peuvent être alliés ou en opposition, sont par nature systémiques.

Le traitement par le juge de ces "causes systémiques", par la procédure et les solutions, doit répondre à cette dimension systémique. Le cas dit des "sites pornographiques", qui est en train de se dérouler, permet d'observer in vivo le dialogue des juges lorsqu'une "cause systémique" s'impose à eux.

____

🧮Programme de cette manifestation :

Troisième conférence-débat

LES CONTROLES TECHNIQUES DES RISQUES PRESENTS SUR LES PLATEFORMES ET LES CONTENTIEUX ENGENDRES

Cour d’appel de Paris, salle Cassin

modération par 🕴️Marie-Anne Frison-Roche, Professeure de Droit de la Régulation et de la Compliance, Directrice du Journal of Regulation & Compliance (JoRC)

🕰️9h-9h10. 🎤Le contentieux Systémique Emergent du fait du système numérique, 🕴️Marie-Anne Frison-Roche

🕰️9h10-9h30. 🎤Les techniques de gestion du risque systémique pesant sur la cybersécurité des plateformes, 🕴️Michel Séjean, Professeur de droit à l'Université Sorbonne Paris Nord

🕰️9h30-9h50. 🎤Un système systémique in vivo : le cas dit des sites pornographiques,🕴️Marie-Anne Frison-Roche

🕰️9h50-10h10. 🎤Les obligations systémiques des opérateurs numériques à travers le Règlement sur les Services Numériques (RSN/DSA) et le rôle des régulateurs, par 🕴️Roch-Olivier Maistre, Président de l’Autorité de régulation de la communication audiovisuelle et numérique (Arcom)

🕰️10h10-10h30. Débat

____

🔴Les inscriptions et renseignements se font à l’adresse : inscriptionscse@gmail.com

🔴Pour les avocats, les inscriptions se font à l’adresse suivante : https://evenium.events/cycle-de-conferences-contentieux-systemique-emergent/

⚠️Les conférences-débat se tiennent en présentiel à la Cour d’appel de Paris.

________

27 mai 2024

Conférences

🌐suivre Marie-Anne Frison-Roche sur LinkedIn

🌐s'abonner à la Newsletter MAFR Regulation, Compliance, Law

____

► Référence complète : M.-A. Frison-Roche, "Le Contentieux Systémique Émergent du fait du système numérique", in Les contrôles techniques des risques présents sur les plateformes et les contentieux engendrés, in cycle de conférences-débats "Contentieux Systémique Émergent", organisé à l'initiative de la Cour d'appel de Paris, avec la Cour de cassation, la Cour d'appel de Versailles, l'École nationale de la magistrature (ENM) et l'École de formation des barreaux du ressort de la Cour d'appel de Paris (EFB), sous la responsabilité scientifique de Marie-Anne Frison-Roche, 27 mai 2024, 9h-10h30, Cour d'appel de Paris, salle Cassin

____

🧮consulter le programme complet de cette manifestation

____

🧮consulter le programme de l'ensemble du cycle Contentieux Systémique Émergent

____

🔲consulter les slides ayant servi de support à l'intervention

____

🌐consulter sur LinkedIn les slides ayant servi de support à l'intervention

____

🎤consulter une présentation de la seconde intervention de Marie-Anne Frison-Roche prononcée lors de cette conférence-débat : "Un contentieux systémique in vivo : le cas dit des sites pornographiques"

____

____

____

► Résumé de cette conférence : cette intervention est préalable aux trois interventions plus substantielles et vise à montrer en quoi le système numérique par nature produit et va produire un "Contentieux Systémique".

En effet, le "Contentieux Systémique" se définit par des "causes" (notion procédurale) qui sont portées devant des juges, qui peuvent être de première instance, éventuellement des juges de l'urgence, dans lesquelles sont impliquées les intérêts, voire l'avenir, d'un système au-delà du litige entre les parties.

Ce cas systémique peut être présenté devant un juge spécialisé, y compris devant l'organe juridictionnel d'une Autorité de Régulation ou de Supervision, mais aussi devant un juge de droit commun, sur la base d'un texte spécial mais éventuellement sur un texte de droit commun. Il peut alors se produire un éclatement du contentieux, alors même que l'unité du système demeure, voire est en jeu, dans le présent et dans l'avenir.

Le "système numérique" est exemplaire de la production "naturelle" de Contentieux Systémique qui naissent du seul fait du système numérique, notamment en raison de risques systémiques inhérents à ce système, au fait que leur prévention et leur gestion sont internalisés dans les opérateurs qui ont construit et gèrent le système (Droit de la Compliance). L'enjeu est alors celui de l'interrégulation.

Les plateformes font plus particulièrement émerger un Contentieux Systémique en raison de la spécificité de certains risques, par exemple, désinformation, terrorisme, destruction des droits (les droits d'auteur n'étant qu'un exemple), risque d'accès des mineurs à des contenus destructeurs pour eux, etc.

Le Contentieux Systémique Numérique ne fait que commencer.

Il est essentiel que les juges y sont préparés et qu'ils y fassent face ensemble.

________

4 avril 2024

Publications

🌐suivre Marie-Anne Frison-Roche sur LinkedIn

🌐s'abonner à la Newsletter MAFR Regulation, Compliance, Law

____

► Référence complète : M.-A. Frison-Roche, "Le rôle du juge dans le déploiement du droit de la régulation par le droit de la compliance", in Conseil d'État et Cour de cassation, De la régulation à la compliance : quel rôle pour le juge ? Regards croisés du Conseil d'Etat et de la Cour de cassation - Colloque du 2 juin 2023, La Documentation française, coll. "Droits et Débats", 2024, pp. 173-182

____

🎥cet article fait suite à l'intervention de clôture prononcée lors du colloque biannuel organisé par la Cour de cassation et le Conseil d'État, qui portait en 2023 sur le thème De la régulation à la compliance : quel rôle pour le juge ?, le 2 juin 2023

____

🚧lire le document de travail bilingue sur la base duquel cet article a été élaboré, doté de développements supplémentaires, de références techniques et de liens hypertextes

____

► Présentation de l'article de synthèse : Il est remarquable de constater l'unité de conception et de pratiques entre les professionnels qui évoluent plutôt dans l'ordre des juridictions administratives et les professionnels qui évoluent plutôt dans l'ordre des juridictions judiciaires : ils constatent tous et dans des termes semblables un mouvement essentiel : ce qu'est le Droit de la Régulation, comment celui-ci a opéré sa transformation en Droit de la Compliance, et comment dans l'un et plus encore dans l'autre le Juge y est au centre.

Les juges, mais aussi les Régulateurs et les responsables européens l'expliquent et disent à partir d'exemples différents la transformation profonde que cela apporte pour le Droit, pour les entreprises en charge d'accroître l'effectivité systémique des règles par la pratique et la diffusion d'une culture de compliance.

Le Juge participant à cette transformation Ex Ante voit son office renouvelé, qu'il soit juge de droit public ou juge de droit privé, dans une unité accrue du système juridique.

____

► Résumé de l'article : La querelle de mots qui nous épuise, entre "Compliance" et "conformité", masque l'essentiel, c'est-à-dire la grande nouveauté d'une branche du Droit qui assume une vision humaniste exprimant l'ambition de modeler l'avenir, afin que celui-ci ne soit pas catastrophique (prévention de l'effondrement des systèmes), voire qu'il soit meilleur (protection des êtres humains dans ces systèmes).

L'article décrit tout d'abord l'émergence du Droit de la Compliance, en prolongement du Droit de la Régulation et en dépassement de celui-ci. Cette nouvelle branche du Droit rend compte d'un monde nouveau, en porte les bénéfices et veut parer à ces dangers systémiques pour que les êtres humains en bénéficient et n'en soient pas broyés. Cette branche du Droit Ex Ante est en cela politique, souvent portée par des Autorités publiques, comme les Autorités de Régulation, mais dépasse aujourd'hui les secteurs, comme le montre sa pointe avancée qu'en est le devoir de Vigilance.

Les "Buts Monumentaux" dans lesquels s'ancre normativement le Droit de la Compliance implique une interprétation téléologique, mène à une "responsabilisation" des opérateurs cruciaux, non seulement les Etats mais encore les entreprises, en charge de l'effectivité des multiples nouveaux outils de compliance.

L'article montre ensuite que le juge est toujours plus au centre du Droit de la Compliance. En effet, les procès visent à responsabiliser les entreprises. Dans cette transformation, le juge a aussi pour fonctionner de demeurer le gardien de l'Etat de Droit, aussi bien dans la protection des droits de la défense que dans celle des secrets, l'efficacité n'étant pas ce qui définit la Compliance, qui ne serait être réduite à une pure et simple méthode d'efficacité, ce qui mènerait à être un instrument de dictature. C'est pourquoi le principe de proportionnalité est essentiel dans le contrôle que le juge opère des exigences issues de cette branche du Droit si puissante.

Le juge est ainsi saisi d'un contentieux d'un type nouveau, de nature systémique, dans l'espace qui lui est propre et qu'il ne faut pas dénaturer : l'espace de justice.

____

________

16 mars 2024

Interviews

► Référence complète : R.-O. Maistre, "La place du Droit de la compliance dans la régulation de l’espace numérique", entretien mené par M.-A. Frison-Roche à l'occasion d'une série d'entretiens sur le Droit de la Compliance, in Fenêtres ouvertes sur la gestion, émission de J.-Ph. Denis, Xerfi Canal, enregistré le 12 décembre 2023, diffusé le 16 mars 2024

____

🌐consulter sur LinkedIn la présentation en décembre 2023 de l'entretien avec Roch-Olivier Maistre

____

____

🎥visionner l'interview complète sur Xerfi Canal

____

► Point de départ : En 2022, Roch-Olivier Maistre écrit une contribution sur 📝Quels buts fondamentaux pour le régulateur dans un paysage audiovisuel et numérique en pleine mutation ?, dans 📕Les Buts Monumentaux de la Compliance.

🧱lire la présentation de cette contribution ➡️cliquerICI

____

► Résumé de l'entretien :

Marie-Anne Frison-Roche : Question : L’Arcom a un rôle central en matière de Compliance. Pourriez-vous nous présenter cette Autorité de régulation qu’est l’Arcom ?

Roch-Olivier Maistre : Réponse : le Président Roch-Olivier Maistre décrit le rôle de l'Arcom, autorité qui résulte du CSA et de l'Hadopi, le législateur décidant de créer un nouveau grand Régulateur en charge à la fois de l'audiovisuel et du numérique. Cette Autorité collégiale s'assure du bon fonctionnement de ce secteur et est engagée dans la régulation des nouveaux acteurs du numérique.

____

MaFR : Q. : Comment Régulation et Compliance s’articulent-elles dans la mise en œuvre des missions de l’Arcom ?

R.O.M. : R. : Il répond qu'il s'agit d'une approche complémentaire. Coercition, sanctions s'y articulent. Il s'agit de préserver la liberté d'expression et de communication. Pour cela, objectifs de valeur constitutionnelle, les opérateurs doivent agir pour que ces objectifs soient atteints. Pour cela, ils sont supervisés par l'Autorité qu'est l'Arcom, qui intervient qu'ils ne se conforment à ces obligations de compliance. Lorsqu'il ne s'agit pas de l'audiovisuel, où le contenu est encore possible car il s'agit d'un "monde fini", mais qu'il s'agit du monde numérique, où les contenus se répandent d'une façon virale, c'est aux opérateurs d'agir : la Régulation et la Compliance agissent donc d'une façon complémentaire.

________

5 décembre 2023

Organisation de manifestations scientifiques

► Référence complète : M.-A. Frison-Roche, M. Mekki et J.-Ch. Roda (dir.), La Vigilance, pointe avancée de l'Obligation de Compliance, Journal of Regulation & Compliance (JoRC), Institut de Recherche Juridique de la Sorbonne (André Tunc - IRJS), Université Paris 1 Panthéon-Sorbonne, 5 décembre 2023.

____

🏗️Ce colloque s'inscrit dans le cycle de colloques organisé par le Journal of Regulation & Compliance (JoRC) et ses Universités partenaires, portant en 2023 sur le thème général de L'Obligation de Compliance.

____

📚Les travaux s'inséreront ensuite dans les ouvrages :

📕L'obligation de Compliance, à paraître dans la collection 📚Régulations & Compliance, coéditée par le Journal of Regulation & Compliance (JoRC) et Dalloz, publié en langue française.

📘Compliance Obligation, à paraître dans la collection 📚Compliance & Regulation, coéditée par le Journal of Regulation & Compliance (JoRC) et Bruylant, publié en langue anglaise.

____

► Présentation générale du colloque : L'Obligation de Vigilance est difficile à cerner à travers la multiplicité des textes et les cas dans lesquels on peut l'appréhender. Cela est particulièrement perceptible à travers le mécanisme de Vigilance qui tout à la fois illustre, voire force le trait, de l'Obligation de Vigilance. A travers les textes internationaux, la loi française et les textes européens adoptés ou en gestation, les contraintes de vigilance, mais aussi les structures et actions mises en place que les entreprises ont organisé ainsi que les actions que les parties prenantes ont engagé, la Vigilance a mis en lumière des aspects de l'Obligation de Compliance, voire a modifié celle-ci.

L'effet de révélation ainsi produit et le mouvement ainsi déclenché, dont les racines sont profondes et les effets systémiques très importants, justifient que l'on cerne davantage des mécanismes qui sont articulés entre eux alors qu'ils sont parfois perçus en silo, ce qui rend difficile la compréhension d'ensemble. De la même façon, parce que la Vigilance est la pointe avancée de l'Obligation de Compliance, l'on peut ainsi mieux distinguer et articuler ce qui relève des spécificités sectorielles, notamment en matière bancaire et financière ou bien en matière numérique, et les articuler avec ce que la Vigilance a, comme la Compliance, de plus général. Plus encore, l'intensité de la Vigilance varie selon les ambitions quelle porte et selon la position de l'entreprise assujettie, ce que traduisent les variations de qualification juridique qui vont du devoir à l'obligation pénalement sanctionnée.

Les différents systèmes juridiques traduisent ces évolutions dans leur loi, leur jurisprudence et la pratique des entreprises et des parties prenantes de façon spécifique car ces différents techniques expriment des normes de comportement et de reddition de comptes dont les exigences probatoires, les conceptions de la responsabilité et les traductions institutionnelles à travers de possibles organes de régulation sont la traduction directe.

En conséquence, le colloque est construit en trois temps. Après une Introduction générale sur les rapports systémiques entre la Vigilance et la Compliance, une première partie porte sur la variation des Intensités de la Vigilance, pointe avancée de la Compliance, une deuxième partie porte sur les Tensions que la Vigilance engendre ou exacerbe, une troisième partie porte sur les Modalités que la Vigilance emprunte dans les systèmes de Compliance.

____

____

► Interviennent :

🎤Laurence Dubin, Professeure à l'Université Paris 1 Panthéon-Sorbonne

🎤Marie-Anne Frison-Roche, Professeure de Droit de la Régulation et de la Compliance, directrice du Journal of Regulation & Compliance (JoRC)

🎤Bernard Haftel, Professeur à l'Université Paris-Nord

🎤Marie Lamoureux, Professeure à Aix-Marseille Université

🎤Grégoire Loiseau, Professeur à l'Université Paris 1 Panthéon-Sorbonne

🎤Véronique Magnier, Professeure à l'Université Paris-Saclay

🎤Gilles J. Martin, Professeur émérite à l'Université Côte d'Azur, membre du Groupe de Recherche en Droit, Économie, Gestion (GREDEG) du CNRS

🎤Mustapha Mekki, Professeur à l'Université Paris 1 Panthéon-Sorbonne

🎤Jean-Christophe Roda, Professeur à l'Université Jean Moulin Lyon 3

🎤Anne-Claire Rouaud, Professeure à l'Université Paris 1 Panthéon-Sorbonne

____

Lire une présentation détaillée de la manifestation ci-dessous⤵️

31 août 2023

Conférences

♾️suivre Marie-Anne Frison-Roche sur LinkedIn

♾️s'abonner à la Newsletter MAFR Regulation, Compliance, Law

____

► Référence complète : M.-A. Frison-Roche, "Le prolongement du Droit de la Régulation par le Droit de la Compliance : fixer les buts et superviser les moyens", in XXIV Jornadas Internacionales de Derecho Administrativo (XXIVièmes Journées internationales de Droit administratif), Université Externado de Colombie, Bogota, 31 août 2023.

____

🧮consulter le programme complet cette manifestation

Présentation de la conférence : Dans le temps imparti, il n'est pas discuté de la façon dont les États se transforment pour devenir des "États Régulateurs" : cela est exposé dans d'autres contributions. Il est donc ici pris pour acquis que les Etats sont "Régulateurs" à la fois dans leur conception même (c'est-à-dire qu'ils accompagnent l'économie de marché pour l'infléchir en s'appuyant sur elle) et dans des techniques nouvelles, notamment la mise en place des Autorités de Régulation. C'est ainsi que naît une branche spéciale du Droit : le Droit de la Régulation. Celui-ci demeure encore ancré dans le Droit administratif à beaucoup d'égard (cela non plus n'est pas discuté ici).

En quelque sorte, la présente contribution porte sur l'étape suivante, qui consiste au développement de cette sorte d'étape qu'est l'Etat Régulateur, qu'exprime le Droit de la Régulation, dans le Droit de la Compliance. Il convient de conserver ce terme américain de "compliance", malgré toutes ses ambiguïtés, parce que l'instant on n'en a pas trouvé d'autres ...

La conférence est bâtie en dix points, succinctement développés dans le document de travail sous-jacent.

____

🚧Lire le document de travail sous-jacent à la conférence.

________

23 février 2022

Base Documentaire : Doctrine

Référence complète : Briatta, G., Concrete steps towards progress in the Banking Union, The European Finance Magazine, fév. 2022, p.116-.

____

2 février 2022

Enseignements : Droit de la régulation bancaire et financière, semestre de printemps 2022

► Référence complète : Frison-Roche, M.-A., Le Droit européen de régulation et de supervision bancaire et financière, in Leçons de Droit de la Régulation bancaire et financière, Sciences po (Paris), 2 février 2022.

► Référence complète : Frison-Roche, M.-A., Le Droit européen de régulation et de supervision bancaire et financière, in Leçons de Droit de la Régulation bancaire et financière, Sciences po (Paris), 2 février 2022.

____

► Résumé de la leçon sur le Droit européen de Régulation et de Supervision bancaire et financière : L'Europe est avant tout et pour l'instant encore une construction juridique. Elle fut pendant longtemps avant tout la construction d'un marché, conçu politiquement comme un espace de libre circulation (des personnes, des marchandises, des capitaux). C'est pourquoi le Droit de la Concurrence est son ADN et demeure le cœur de la jurisprudence de la Cour de justice de l'Union européenne, qui tient désormais l'équilibre entre les diverses institutions, par exemple la Banque Centrale Européenne, dont les décisions peuvent être attaquées devant elle. Mais aujourd'hui le Droit de l'Union européenne se tourne vers d'autres buts que la "liberté", laquelle s'exprime dans l'immédiat, notamment la "stabilité", laquelle se développe dans le temps. C'est pourquoi la Banque y prend un si grande importance.

En outre, face aux "libertés" les "droits" montent en puissance : c'est par les institutions juridiques que l'Europe trouve de plus en plus son unité, l'Europe économique et financière (l'Union européenne) et l'Europe des droits humains (le Conseil de l'Europe au sein duquel s'est déployée la Cour européenne des droits de l'Homme) exprimant les mêmes principes. C'est bien à travers une décision prenant appui sur le Droit de la concurrence que la Commission européenne le 18 juillet 2018 a obligé Google à concrétiser le "droit d'accès" à des entreprises innovantes, apte à faire vivre l'écosystème numérique, tandis que le Régulateur financier doit respecter les "droits de la défense" des personnes qu'il sanctionne.

Aujourd'hui à côté de l'Europe économique se développe en même temps par des textes une Europe bancaire et financière (on ne sait pas si par le Droit - par exemple le droit de la propriété intellectuelle - existera une Europe industrielle).La crise a fait naître l'Europe bancaire et financière. L'Union bancaire est issue de Règlements communautaires du 23 novembre 2010 établissant des sortes de "régulateurs européens" (ESMA, EBA, EIOPA) qui donnent une certaine unité aux marchés financiers qui demeurent nationaux, tandis que les entreprises de marché, entreprises privées en charge d'une mission de régulation, continuent leur déploiement selon des techniques de droit privé. L'Union bancaire est née d'une façon plus institutionnelle encore, par trois piliers qui assurent un continuum européen entre la prévention des crises, la résolution des crises et la garantie des dépôts. En cela, l'Europe bancaire est devenue fédérale.

Sur les marchés de capitaux, des instruments financiers et des titres, l'Union européenne a utilisé le pouvoir que lui confère depuis la jurisprudence Costa et grâce au processus Lamfallussy d'une sorte de "création continuée" pour injecter en permanence de nouvelles règles perfectionnant et unifiant les marchés nationaux. C'est désormais au niveau européen qu'est conçu la répression des abus de marché mais aussi l'information des investisseurs, comme le montre la réforme en cours dite "Prospectus 3". A l'initiative de la Commission Européenne, les textes sont produits en "paquet" car ils correspondent à des "plan d'action " . Cette façon de légiférer est désormais emprunté en droit français, par exemple par la loi dite PACTE du 29 avril 2019. Cette loi vise - en se contredisant parfois - à produire plus de concurrence, d'innovation, à attirer l'argent sur des marchés dont l'objectif est aussi la sécurité, notion d'égale importance que la liberté, jadis seul pilier du Droit économique. Conçue par les but, La loi est définitivement un "instrument", et un instrument parmi d'autres, la Cour de Justice tenant l'équilibre entre les buts, les instruments et les institutions.

La question du "régulateur" devient plus incertaine : la BCE est plus un "superviseur" qu'un "régulateur" ; le plan d'action pour une Europe des marchés de capitaux ne prévoit pas de régulateur, visant un capitalisme traditionnelle pour les petites entreprises (sorte de small businesses Act européen).

____

____

Se reporter au Plan complet du cours.

____

Revenir aux bases avec le Dictionnaire bilingue du Droit de la Régulation et de la Compliance.

__________________________________________________________________________

Documentation spécifique à cette leçon sur

l'Europe du Droit de la Régulation bancaire et financière

Documentation sur les textes et les institutions :

- Présentation par la BCE du système unique de supervision (single supervisory mechanism) (en anglais), qui prend soin de rattacher la supervision à la fonction d'origine de la BCE.

- Présentation du Fond de Résolution unique par lui-même (en anglais)

- Présentation du nouveau Règlement dit Prospectus III par l'AMF (adopté en 2017, applicable en 2019

- La transformation du Droit français par l'adoption du Règlement dit Prospectus III

- Présentation du paquet MIR 2 par l'AMF

- The European RuleBook

- MoU entre l'ESMA et la Financial Conduct Authority, 1ier février 2018.

- Capital Markets Union Action Plan, 2019

- Présentation par l'AMF des Réglements de l'Union européenne "Prospectus 3" et leur transposition, 2019

Documentation sur la jurisprudence :

- ESMA, 11 juillet 2018, Danske Bank

- Article sur l'arrêt de la Cour suprême britannique du 4 juillet 2018, Goldman Sach v/Novo Banco

- CJCE, 15 juillet 1964, Costa

- CJCE, 16 juin 2015,

- Cons. cons., 6 février 2015, Société mutuelle de transports Assurance

- AMF, Comm. sanction, 24 janvier 2019, BRED

________

30 septembre 2021

Base Documentaire : Soft Law

► Référence complète : Parlement européen, Preventing money laundering in the banking sector reinforcing the supervisory and regulatory framework, 30 septembre 2021.

___

________

15 décembre 2020

Base Documentaire : Soft Law

Référence complète: AMF / AFM, Appel pour une régulation européenne pour la fourniture de notations, de données et de services extra-financiers, 15 décembre 2020

Lire le communiqué de presse sur le site de l'AMF

Dans ce document, l'AMF et l'AFM étudient la perspective ou non de superviser des agences de notation ESG et la perspective ou non de désigner l'ESMA comme superviseur.

9 octobre 2020

Base Documentaire : Soft Law

Référence complète: Financial Stability Board, The Use of Supervisory and Regulatory Technology by Authorities and Regulated Institutions. Market Developments and Stability Implications, Rapport du 9 octobre 2020, 36 p.

Lire le rapport (en anglais)

Lire la présentation que fait le Financial Stability Board de ce rapport (en anglais)

Pour aller plus loin sur la question de l'usage des nouvelles technologies dans les processus de régulation, lire le document de travail de Marie-Anne Frison-Roche: Analyse des blockchains au regard des usages qu'elles peuvent remplir et des fonctions que les officiers ministériels doivent assurer

2 septembre 2020

Newsletter MAFR - Law, Compliance, Regulation

Référence complète: Frison-Roche, M.-A., Pour réguler ou superviser, des compétences techniques sont requises: exemple de la création du "Pôle d'expertise de la régulation numérique" (For regulating or supervising, technical competence is required: example of the French creation of the "Pôle d'expertise de la régulation numérique"), Newsletter MAFR - Law, Regulation, Compliance, 2 septembre 2020

Lire par abonnement gratuit d'autres news de la Newsletter MAFR - Law, Regulation, Compliance

Résumé de la news

Par un décret du 31 août 2020, le gouvernement a créé un service à compétence nationale dénommé "Pôle d'expertise de la régulation numérique (PEReN)". Celui-ci a pour but de fournir aux services de l'Etat une expertise technique dans les domaines de l'informatique, de la science des données et des processus algorithmiques afin de les assister dans leur rôle de contrôle, d'enquêtes ou d'étude. L'objectif est de favoriser le partage d'information entre représentants de la recherche et les services de l'Etat en charge de réguler le numérique.

Comme son acronyme l'indique, ce pôle d'expertise a vocation à manifester de la constance dans un monde en perpétuel changement. Par ailleurs, en plus d'être à compétence nationale, cet organisme s'inscrit dans une dimension transversale, son décret de création ayant été signé à la fois par le Premier ministre, le ministre de l'Economie, le ministre de la Culture et le ministre de la Transition Numérique. La création d'un tel pôle témoigne de la prise de conscience du gouvernement de l'importance de la compétence technique dans la régulation du numérique et de la nécessité de centraliser ces expertises en un seul et même organe.

Toutefois, comme l'indique le décret, ce pôle d'expertise ne pourra être consulté que par les "services de l'Etat", ce qui exclut les régulateurs qui sont des autorités administratives indépendantes de l'Etat et qui pourraient mettre le pôle d'expertise en conflit d'intérêt s'ils venaient à le saisir et les tribunaux alors même que ceux-ci sont appelés à jouer un rôle central dans la régulation du numérique et qu'ils sont habilités à requérir l'avis du régulateur sur certains dossiers. Mais, si les régulateurs ne peuvent saisir le PEReN, à qui bénéficie-t-il mis à part au législateur et à quelques fonctionnaires?

Il aurait donc mieux fallut que ce pôle d'expertise soit placé sous la direction des organes de régulation et de supervision, ce qui lui aurait permis de pouvoir être consulté à la fois par les régulateurs et par les juges, tous deux acteurs de premier plan de la régulation du numérique.

10 août 2020

Newsletter MAFR - Law, Compliance, Regulation

Référence complète : Frison-Roche, M.-A., L'utilité pratique d'avoir une définition ferme de la "Compliance" (The practical utility to have a firm definition of "Compliance"), Newsletter MAFR - Law, Compliance, Regulation, 10 août 2020.

Lire par abonnement gratuit les autres news dans la Newsletter MAFR - Law, Compliance, Regulation

Résumé de la news

Certains disent que définir la Compliance est un exercice théorique inutile qu'il convient de laisser de côté pour s'atteler à l'étude de cas techniques concrets. Cependant, pour pouvoir manipuler les outils de la Compliance, il est au préalable nécessaire d'avoir une idée claire, ferme et simple de ce qu'est la Compliance. D'autre part, l'avenir de cette nouvelle branche du Droit dépend intensément de la définition que nous décidons de lui donner.

Le Droit de la Compliance donnent à certaines entreprises cruciales privées de nouvelles responsabilités comme celle de lutter contre des dangers globaux ou de sauver la planète. En cela, le Droit de la Compliance peut être perçu comme une sorte de New Deal entre le secteur privé et les autorités publiques, à la seule différence que cette fois-ci le consentement du secteur privé n'est pas requis.

Certains diront que la concrétisation de tels projets est le devoir de l'Etat et que les entreprises privées, si elle doivent respecter les règles n'a pas à trouver un moyen de concrétiser un "but monumental". Cependant, le monde fait face à des dangers nouveaux et systémiques face auxquels l'Etat seul est impuissant, techniquement ou géographiquement, et contre lesquels les entreprises cruciales peuvent agir.

Il ne s'agit pas, comme certains le préconisent de mettre l'être humain à l'écart du Droit de la Compliance en laissant les machines décider. Il s'agit de placer l'être humain et sa protection au coeur du Droit de la Compliance. En cela, le Droit de la Compliance peut devenir un nouvel humanisme.

Pour aller plus loin, lire le document de travail de Marie-Anne Frison-Roche, Le Droit rêvé de la Compliance

25 juillet 2020

Base Documentaire : Doctrine

'► Référence complète: Thouret, T., "Le pharmacien, un "opérateur crucial" pour prévenir une crise des opiacés en France", Actu-juridiques, Lextenso, 2020.

___

________

23 juin 2019

JoRC

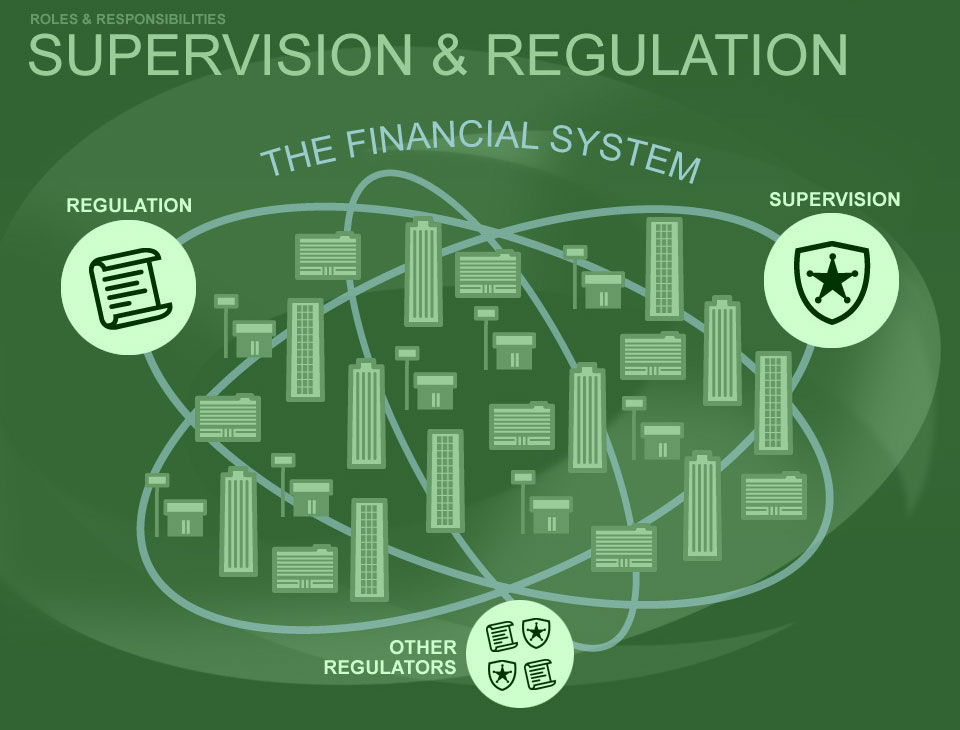

Le système de l'Union Bancaire est basé sur la supervision autant que sur la régulation : elle porte sur les opérateurs autant que sur les structures du secteur, puisque les opérateurs "tiennent" le secteurs.

C'est pourquoi le "régulateur - superviseur" tient les opérateurs par la supervision et est proche de ceux-ci.

Il les rencontre officiellement et dans des rapports de "droit souple". Cela est d'autant plus nécessaire que la distinction entre l'Ex Ante et l'Ex Post doit être nuancée, en ce que son application trop rigide, en ce qu'elle suppose un temps long (d'abord poser les règles, puis les appliquer, puis constater un écart, puis le réparer) n'est pas de mise si le système a pour but la prévention des crises systémiques, dont la survenance a pour cause des risques logés dans les opérateurs.

C'est pourquoi l'organe en charge de "résoudre" les difficultés des banques rencontre les banques, afin de s'assurer qu'elles soient en permanence "résolvables", afin que l'hypothèse de leur résolution ne se pose jamais. C'est tout l'enjeu de ce système : qu'il soit toujours prêt à ne jamais fonctionner, mais que tout soit prêt pour une réussite totale.

____

Au sein de l'Union bancaire, l'Organe Unique de Résolution (le Single Resolution Board -SRB), qui au sein de l'Union Bancaire est en charge de "résoudre" les difficultés des banques systémiques européennes en difficulté, constitue le deuxième pilier de l'Union bancaire. Le premier est constitué par la prévention de ces difficultés et le troisième par la garantie des dépôts. La résolution relèverait donc plutôt de l'Ex Post.

Mais dans ce continuum entre l'Ex Ante et l'Ex Post, le SRB n'attend pas passivement - comme le ferait un juge traditionnel - que le dossier de la banque en difficulté lui parvienne. Comme un superviseur - ce qui le rapproche du premier organe du système, celui qui supervise l'ensemble des banques, il est en contact direct avec l'ensemble des banques, et il aborde l'hypothèse d'une banque par une perspective systèmique :, c'est donc à l'ensemble du système bancaire que l'organe s'adresse.

A ce titre, il organise des rencontres, là où il est lui-même situé : à Bruxelles.

Pour résoudre en Ex Post les difficultés d'une banque, il faut que celle-ci présente une qualité (notion que l'on connait peu en droit commun des procédures collectives) : la "résolvabilité". Comment la construire ? Qui la construit ? Dans sa conception même et dans son application, banque par banque.

Pour l'organe de résolution vis-à-vis de l'ensemble des acteurs du secteur bancaire et financier, c'est clair : “Working together” is crucial in building resolvability".

Dans la projection qui est faite, il est affirmé qu'il ne peut y avoir de résolution réussi que si l'opérateur en difficulté n'est pas privé de l'accès à ce qui le fait vivre, c'est-à-dire le système bancaire et financier lui-même, et plus particulièrement les "infrastructures de marché" (Financial Market Infrastructures), par exemple les services de paiement.

Le Single Resolution Board attend-il des engagements spontanés des FMIs pour un tel "droit d'accès" ? Dans ce cas, comme le dit le SRB ce droit d'accès correspondant à des "fonctions critiques" pour une banque, la situation de mise en résolution ne peut justifier la fermeture du service.

Par nature, ces opérateurs cruciaux sont des entités qui relèvent de régulateurs qui les supervisent. Qui fait respecter - et immédiatement - ce droit d'accès ? Quand on peut penser que c'est tout le monde, cela risque de n'être personne.... C'est pourquoi l'organe de résolution, relayant en cela une préoccupation du Financial Stability Board , souligne qu'il faut articuler les superviseurs, les régulateurs et les "résolveurs" entre eux.

____

A lire ce programme, puisqu'il s'agit d'un programme de travail proposé au secteur bancaire, l'on peut faire quatre observations :

1. Nous allons de plus en plus vers un intermaillage général (qui va peut-être suppléer l'absence d'Etat mondial, car c'est toujours à des Autorités publiques que l'on se référe et non à de l'autorégulation) ;

2. Mais comme n'existe pas une Autorité politique pour garder ces gardiens, les entités qui articulent l'ensemble de ces diverses strutures publiques, ayant différentes fonctions, situées dans différents pays, agissant selon différentes temporalités, ce sont les entreprises elles-mêmes qui internalisent le souci qui anime ceux qui ont construit le système : ici la gestion du risque systèmique. C'est la définition de la Compliance, qui ramènent dans les entreprises, ici plus nettement celles qui gèrent les Infrastructures de Marchés, les obligations de Compliance (ici la gestion du risque systémique).

3. Même sans gardien, il y a toujours un recours. Cela sera donc le juge. Il y a déjà beaucoup, il y aura sans doute davantage encore dans un système de ce type, de plus en plus complexe, l'articulation des contentieux étant parfois appelée "dialogue". Et c'est sans doute des "grands arrêts" qui fixeront les principes communs à l'ensemble de tant d'organismes particuliers.

4. L'on voit alors se dessiner, et au-delà de la Compliance bancaire des mécanismes Ex Ante de solidité des systèmes, et de solidité des acteurs dans les systèmes, puis de la résolution Ex Post des difficultés d'acteurs en fonction de l'accès à la solidité des infrastructures de ces systèmes, qui dépendent in fine des juges (dans l'ensemble de l'Occident) face à des zones où l'ensemble de tout cela dépend nettement moins du juge : le reste du monde.

____

4 octobre 2017

Responsabilités éditoriales : Direction de la collection "Régulations & Compliance", JoRC & Dalloz

🌐suivre Marie-Anne Frison-Roche sur LinkedIn

🌐s'abonner à la Newsletter MAFR Regulation, Compliance, Law

____

► Référence complète : M.-A. Frison-Roche (dir.), Régulation, Supervision, Compliance, Dalloz, coll. "Thèmes & Commentaires", série "Régulations"

____

► Présentation générale de l'ouvrage : Régulation. Supervision. Compliance. Trois termes jusqu'à peu presque inconnus des systèmes juridiques. Ou à tout le moins considérés comme propres aux systèmes juridiques anglo-américains : Regulation, Supervision, Compliance. Autant d'expressions qui constitueraient comme des chevaux de Troie par lesquels le Droit de Common Law s'emparerait de nos traditions juridiques pour mieux faire plier les entreprises européennes, notamment les banques, et s'approprier les institutions, imposer les méthodes.

Trois mots par lesquels l'invasion est opérée. Par la violence de la répression et des peines de conformité, par la douceur des codes de conduites et de la responsabilité sociétale des entreprises. Par des lois aussi nouvelles qu'étranges comme la loi dite "Sapin 2" ou la loi instaurant un "devoir de vigilance" aux entreprises dont le défaut serait d'avoir réussi à se déployer internationalement.

L'on peut avoir cette conception défensive de la Compliance , en train d'engendrer un "Droit de la Compliance", produit par l'internalisation dans des opérateurs économiques globaux du Droit de la Régulation, lesquels sont alors soumis à une supervision par les régulateurs, alors même qu'ils ne sont pas régulés, la Compliance s'étendant au-delà des secteurs supervisés (banques et compagnies d'assurance).

L'on peut avoir une conception plus accueillante, et donc plus offensive, de la Compliance. Celle-ci peut être le creuset d'une relation de confiance à dimension supra-nationale entre ces opérateurs et les régulateurs, les premiers pouvant contribuer comme les seconds à servir des buts qui les dépassent tous et dont la lutte contre la corruption et le blanchiment d'argent ne sont que des exemples.

____

📝lire l'entretien donné par Marie-Anne Frison-Roche aux Petites Affiches ,"Il faut construire un dispositif européen de compliance, voilà l'avenir !", à propos de la sortie de cet ouvrage

____

🧮Cet ouvrage vient à la suite d'un cycle de conférences organisés en 2016 par le Journal of Regulation (JoR) en collaboration avec l’École d’Affaires Publiques et le Département d’Économie de Sciences Po (Paris), sous la direction scientifique de Marie-Anne Frison-Roche, Directrice du Journal of Regulation (JoR)

____

Ce volume s'insère dans la ligne des ouvrages qui, dans cette collection, sont consacrés à la Compliance.

📚Lire les présentations des autres ouvrages de la Collection portant sur la Compliance :

- les ouvrages suivants :

🕴️M.A. Frison-Roche (dir.), 📕Le système probatoire de la Compliance, 2025

🕴️M.A. Frison-Roche (dir.), 📕Compliance et Contrat, 2024

🕴️M.A. Frison-Roche (dir.), 📕L'obligation de Compliance, 2024

🕴️M.A. Frison-Roche et M. Boissavy (dir.), 📕Compliance et droits de la défense. Enquête interne - CJIP - CRPC, 2024

🕴️M.A. Frison-Roche (dir.), 📕La juridictionnalisation de la Compliance, 2023

🕴️M.A. Frison-Roche (dir.), 📕Les Buts Monumentaux de la Compliance, 2022

🕴️M.A. Frison-Roche (dir.), 📕Les outils de la Compliance, 2021

🕴️M.A. Frison-Roche (dir.), 📕Pour une Europe de la Compliance, 2019

🕴️N. Borga, 🕴️J.-Cl. Marin et 🕴️J-.Ch. Roda (dir.), 📕Compliance : l'Entreprise, le Régulateur et le Juge, 2018

- les ouvrages précédents :

🕴️M.A. Frison-Roche (dir.), 📕Internet, espace d'interrégulation, 2016

📚Consulter les autres titres de la collection

____

🏗️Construction générale de l'ouvrage :

Consulter le sommaire de l'ouvrage.

____

► Appréhender l'ouvrage à travers la table des matières ci-dessous et les résumés de chacun des articles :

🕴️M.-A. Frison-Roche, 📝Du droit de la régulation au droit de la compliance

I. AUTOUR DE LA NOTION DE COMPLIANCE

🕴️B. de Juvigny, 📝La compliance, bras armé de la régulation

🕴️I. Falque-Pierrotin, 📝L'Europe des données ou l'individu au coeur d'un système de compliance

🕴️B. Lasserre, 📝Concurrence et bien public

🕴️J.-M. Sauvé, 📝Compliance, droit public et juge administratif

🕴️J.-Cl. Marin, 📝Droit pénal et compliance

II. CHOCS ET ACCLIMATATION DE LA COMPLIANCE DANS LE SYSTÈME JURIDIQUE

🕴️D. Migaud, 📝Le nouveau rapport entre l'État et les normes impliquées dans la compliance

🕴️A. C. Bénichou, 📝Nouvelles technologies : réflexions sur la compliance et l'éthique

🕴️J.-M. Darrois, 📝La loi Sapin II : un défi pour les avocats

🕴️Y. Perrier, 📝"Diplomatie" de la compliance et de sa régulation

III. LES DIALOGUES OUVERTS PAR LA COMPLIANCE

🕴️J.-B. Auby, 📝Le dialogue de la norme étatique et de la compliance

🕴️L. Donnedieu De Vabres, 📝Pas de compliance sans confiance

🕴️J. Bédier, 📝La compliance, un outil actif de développement de l'entreprise

🕴️A. De La Cotardière, 📝Le rôle de l'avocat en matière de compliance

________

Par la suite, cette collection deviendra 📚Régulations & Compliance.

11 décembre 2014

Base Documentaire : Doctrine

Référence complète : Roussel Galle, Ph. et Douaoui-Chamseddine, M., Les défaillances bancaires et financières : un droit spécial ?, Revue de droit bancaire et financier, déc. 2014, p.64-65.

Les étudiants de Sciences po peuvent lire l'article par le drive dans le dossier "MAFR - Régulation"

31 août 2014

Blog

L'ouvrage de Stéphane Voisard est très intéressant car il montre que des personnes privées sont intégrées par la puissance publique pour que le système de supervision des banques soit efficace. Il faut mais il suffit que ces personnes soient des experts fiables et crédibles.

L'ouvrage de Stéphane Voisard est très intéressant car il montre que des personnes privées sont intégrées par la puissance publique pour que le système de supervision des banques soit efficace. Il faut mais il suffit que ces personnes soient des experts fiables et crédibles.

Il montre tout à la fois que c'est une conception assez générale du droit administratif.

Son ouvrage démontre que cet état du droit et de sa pratique dépasse la distinction du droit public et du droit privé.

31 août 2014

Publications

Ce Working Paper a servi de base à une contribution aux Mélanges offerts à Michel Germain, parue en 2015.

Ce Working Paper a servi de base à une contribution aux Mélanges offerts à Michel Germain, parue en 2015.

Le droit est construit sur des mots et suivant qu'on en fait et la façon dont on les agence, le droit lui-même se construit d'un façon ou d'une autre. Ainsi, il semble acquis que le droit de la régulation doit se distinguer du droit de la supervision. Dès lors, la notion de "régulation prudentielle" est un contresens en elle-même.

Pourtant, elle pourrait être très utile.

Cette notion est exclue car des distinctions y font implicitement barrage. La première est cette summa divisio entre "régulation" et "supervision", qu'on présente comme différente, la première visant les comportements des opérateurs pour l'équilibre du système, tandis que la seconde vise la solidité des opérateurs pour prévenir la chute du système. La seconde est dans les normes utilisées, les normes de régulation n'étant pas les mêmes.

Mais cela coûte au système bancaire et financier. En effet et par exemple, la comptabilité est de fait absorbée par la régulation financière alors qu'elle devait refléter aussi la solidité, c'est-à-dire jouer un rôle prudentiel, ce qu'elle ne fait pas, et participa à la crise. Certes, le plus souvent, cela ne se voit pas, car même si de droit les Autorités sont distinctes, de fait les Autorités de régulation financière se mêlent de supervision, tandis que les Autorités de supervision se mêlent de régulation.

Pourtant, si l'on admettait la réalité, c'est-à-dire le continuum entre la surveillance et l'obligation comportementale, ce qui constituerait la "régulation prudentielle", alors non seulement on organiserait davantage des rapports étroits entre les Autorités et l'on tirerait toutes conséquences du fait que la Banque Centrale Européenne est devenue un Régulateur prudentiel.

15 octobre 2013

Base Documentaire : 06.1. Textes de l'Union Européenne

2 mars 2011

Base Documentaire : Doctrine

Cet article est paru dans le numéro que la Revue d'Economie Financière a consacré à " La supervision" en 2011 que la crise financière conduit à repenser au regard du risque systémique.

La supervision" en 2011 que la crise financière conduit à repenser au regard du risque systémique.

Le numéro précédent de la Revue avait été consacré au thème de la Régulation.

Pourtant, cet article dans le numéro consacré à la supervision porte sur la régulation bancaire et financière. Cela tient au fait qu'ici le terme de "régulation" est utilisé dans le sens de "réglementation", l'article visant aussi bien les comportements de marché, les instruments de marché que les exigences de fonds propres.

2 mars 2011

Base Documentaire : Doctrine

Paru en 2011, ce numéro thématique porte sur "La supervision" au regard du risque systémique, tandis que le précédent portait sur "La régulation" au regard de ce même thème.

Paru en 2011, ce numéro thématique porte sur "La supervision" au regard du risque systémique, tandis que le précédent portait sur "La régulation" au regard de ce même thème.

Il en ressort, pour éviter la prochaine crise, la volonté d'étendre la supervision, notamment aux "non-banques", comme les compagnies d'assurance, et de la renforcer, notamment quant aux moyens de contrôle, de surveillance et de sanction des Autorités de supervision.