8 février 2023

Publications

🌐suivre Marie-Anne Frison-Roche sur LinkedIn

🌐s'abonner à la Newsletter MAFR Regulation, Compliance, Law

____

► Référence complète : M.-A. Frison-Roche, "Instaurer l'insécurité juridique comme principe, outil de prévention des crises systémiques catastrophiques totales", in G. Cerqueira, H. Fulchiron & N. Nord (dir.), "Insécurité juridique" : l'émergence d'une notion ?, Société de législation comparée, coll. "Colloques", vol. 53, 2023, pp. 153-167.

____

____

🚧lire le document de travail sur la base duquel la conférence a été faite, l'article ayant été par la suite complété

____

🎤regarder la conférence du 22 mars 2021 qui s'est tenue à la Cour de cassation et pour laquelle cette réflexion a été globalement menée

____

► Résumé de l'article : "whatever it takes". Mario Draghi, par cette formule visait en 2015 l'objectif de défense de la monnaie européenne, lorsque l'Euro risquait de s'effondrer sous la danse des spéculateurs enrichis de son effondrement. On a rarement fait formule plus violemment politique et plus fortement normative. Elle a participé à le faire surnommer comme dans le jeu vidéo "Super Mario". La formule a été reprise en 2020 par le Président de la République Française face aux désordres financiers engendrés par la crise sanitaire ayant engendré de semblables calculs. Elle excède le seul "coût financier". Par cette formule, le président de la Banque Centrale Européenne, a posé que la situation de crise économique était telle en Europe que tout pour y mettre fin y serait déployé par l'Institution, sans aucune limite ; que tous ceux qui par leurs comportements, même appuyés sur leurs prérogatives juridiques, en l'espèce les spéculateurs, parce qu'ils détruisaient le système économique et financier, allaient buter sur cela et seraient eux-mêmes balayés par la Banque Centrale car la mission de celle-ci, en ce qu'elle est d'une façon absolue la sauvegarde de l'Euro lui-même, allait prévaloir "quoi qu'il en coûte". A un moment, le maître se lève. Si la position royale est la position assise lorsque, pondéré, il écoute et juge, c'est en se levant qu'il montre son acceptation d'être aussi le maître parce qu'il est en charge de plus et qu'il fera usage de tout pour gagner.

Plus largement, l'on peut songer à dessiner le concept positif de l'insécurité juridique (ce qui ne peut que plaire aux hégéliens), accroît la sécurité juridique : ainsi cela permet d'associer aux hypothèses d'insécurité juridique un régime juridique plus clair. En effet, plutôt que de mettre sous le tapis le Droit, ce qui explique bien des tensions entre le Conseil constitutionnel et le Conseil d'Etat d'une part et le Législateur et le Gouvernement d'autre part concernant "l'Etat d'urgence", l'on pourrait disposer des conditions dans lesquelles l'insécurité juridique permet d'écarter ou de limiter des règles.

L'idée proposée est donc que dans des "situations extraordinaires", l'insécurité juridique serait une dimension, voire un principe admissible. Et développant ce premier point il est proposé que l'hypothèse d'une "crise économique" justifie une dimension, voire un principe d'"insécurité juridique". Mais cette première affirmation est à éprouver. En effet, une crise économique, notion qu'il convient de définir, si elle doit avoir un effet si majeur de retournement, est-elle une "situation" si extraordinaire que cela ? En outre, pour traiter cette situation extraordinaire que constitue une "crise économique", quelle dose d'insécurité juridique serait juridiquement admissible, voire pourrait être juridiquement revendiquée ? Voire pourrait-on concevoir un renversement de principe qui conduirait le Droit applicable à une crise économique sous l'égide de l'insécurité juridique ? Dans un tel cas, la question qui se pose alors est de déterminer les conditions et les critères de la sortie de la crise économique, voire de déterminer les éléments de perspective d'une crise économique, qui pourrait justifier par avance l'admission d'injection d'insécurité juridique. Le Droit a avant tout maîtriser sur le temps futur.

Il convient donc de déterminer juridiquement la crise économique comme constituant une situation exceptionnelle, avant de souligner que le Droit de la régulation et de la compliance, parce que d'une part nous passons de crise en crise et que d'autre part tout le système vise à éviter et à gérer par avance la crise future ou à exclure celle-ci, notamment en matière sanitaire ou climatique (la façon dont la crise sanitaire a été gérée a été de "décréter" l'ouverture par l'Etat d'une crise économique) posant l'insécurité juridique non plus comme une lointaine exception, une défaillance à combattre mais un levier permettant prise sur l'avenir.

________

9 février 2022

Enseignements : Droit de la régulation bancaire et financière, semestre de printemps 2022

► Référence complète : Frison-Roche, M.-A., Prévention et sanction des Abus de Marchés, in Leçons de Droit de la Régulation bancaire et financière, Sciences po (Paris), 9 février 2022.

► Référence complète : Frison-Roche, M.-A., Prévention et sanction des Abus de Marchés, in Leçons de Droit de la Régulation bancaire et financière, Sciences po (Paris), 9 février 2022.

____

► Résumé de la leçon sur les Abus de marché : Dans une conception classique et du Droit et du "libre marché", le principe est la liberté d'action de la personne. Même si l'exercice de cette liberté, voire d'un droit subjectif peut causer un dommage, par exemple un dommage concurrentiel, c'est en quelque sorte le prix légitime d'une société libre et concurrentielle. Ainsi dans une conception libérale, seul l'abus est sanctionné, c'est-à-dire l'exercice fautif que l'on fait de sa liberté ou de son droit, allant parfois jusqu'à l'exigence d'une faute qualifiée.

Mais les secteurs bancaires et financiers ne sont pas gouvernés par le principe de libre concurrence. Ils sont gouvernés par le principe de régulation, le principe de concurrence n'y a qu'un rôle adjacent. Cela ne pourra qu'engendrer de graves difficultés lorsque le Droit de la concurrence et le Droit bancaire et financier font s'appliquer d'une façon cumulée ou confrontée sur une même situation.

Les marchés financiers sont construits sur le principe de régulation qui pose le principe de transparence et de partage d'une information exacte : c'est ainsi que l'intégrité des marchés financiers est assurée, l'Autorité des Marchés financiers en étant le gardien.

La prévention et la sanction des "abus" de marché est donc non pas une part résiduelle du Droit financier, mais un pilier de celui-ci, contrairement au Droit des marchés ordinaires concurrentiels, sur lesquels l'opacité et le non-partage des informations est la règle.

Cela explique l'état du droit des "abus de marché", dont l'effectivité de la prohibition est essentielle pour le bon fonctionnement ordinaire des marchés financiers. Leur prohibition nationale a été harmonisée par le Droit de l'Union européenne, à travers des textes dont les signes reprennent l'appellation anglaise : Market abuses (ainsi le nouveau Règlement communautaire sur les abus de marché est dit Règlement MAR (Market Abuses Regulation) et la directive qui l'accompagne MAD (Market Abuses Directive).

Il sanctionne un certain nombre de comportements, qui portent atteinte à l'intégrité des marchés,

Mais il n'exprime plus des exceptions par rapport à un principe : des fautes par rapport à des libertés ou à des droits. Il exprime des moyens par rapport à des principes dont la sanction des abus ne constitue que la concrétisation de principes dont ils sont la continuité même : l'efficacité du marché, son intégrité, sa transparence, l'information de l'investisseur.

C'est pourquoi la sanction des abus de marché ne sont pas du tout un phénomène périphérique par rapport à la Régulation des marchés financiers et à l'activité et au fonctionnement des bancaires, comme l'est le Droit pénal : elle est au contraire à la fois ordinaire et centrale. Cette différence des deux ordres publics va se retrouver dans la question lancinante de la sanction pénale et de la sanction administrative des mêmes abus de marché (par exemple "manquement d'initié" et "délit d'initié", qui ont tendance à se cumuler dans des techniques de répression qui seront l'objet de la prochaine leçon.

_____

🔎 Accéder aux slides servant de support à la leçon sur les abus de marché

🔎 Revenir aux bases avec le Dictionnaire bilingue du Droit de la Régulation et de la Compliance

🔎 Approfondir par la Bibliographie générale de Droit de la Régulation bancaire et financière

🔎 Revenir à la présentation générale du cours

🔎 Se reporter au plan général du cours

____

Utiliser les matériaux ci-dessous pour aller plus loin et pour préparer votre conférence de méthode ⤵️

21 décembre 2021

Base Documentaire : Doctrine

► Référence complète : G. Hardy, L'européanisation de la surveillance bancaire. Étude du mécanisme de surveillance unique (MSU) de l'Union bancaire, préf. Fr. Martucci, avant-propos F. Picod, Institut Francophone pour la Justice et la Démocratie (IFJD), en partenariat avec la Fédération Nationale des Banques Populaires, coll. "Thèses", 2021, 888 p.

____

____

📗lire le sommaire de l'ouvrage

____

📗lire la table des matières de l'ouvrage

____

► Résumé de l'ouvrage (fait par l'éditeur) : "Sur le fondement de l'article 127, paragraphe 6, du traité sur le fonctionnement de l'Union européenne (TFUE), le Conseil de l'Union européenne a établi, le 4 novembre 2014, un nouveau système de supervision bancaire dans l'Union européenne : le mécanisme de surveillance unique (MSU). Ce dernier est formé de la Banque centrale européenne (BCE) et des autorités nationales de surveillance bancaire de la zone euro. Loin de se limiter à la lettre, à première vue restrictive, du TFUE, le législateur de l'Union a confié à la BCE des pouvoirs afin de contrôler, directement ou indirectement, en coopérant étroitement avec les superviseurs nationaux, l'ensemble des banques situées dans la zone euro et dans les autres États membres qui participent au MSU. En partant de deux impératifs de prime abord contradictoires - le besoin d'élever la surveillance bancaire au niveau de l'Union et la nécessité de maintenir un rôle important pour les autorités nationales -, l'Union s'est dotée d'un système de surveillance bancaire, unique, hybride et interdépendant, dans lequel les autorités européennes et nationales interagissent pour mettre en oeuvre tant le droit de l'Union que le droit national. Sans réduire le MSU à un modèle théorique préconçu, l'analyse de ses fondements juridiques et de son fonctionnement général met en exergue des spécificités qui témoignent de l'émergence d'une nouvelle méthode d'intégration : l'européanisation.".

________

3 février 2021

Enseignements : Droit de la régulation bancaire et financière - semestre 2021

Résumé de la leçon : L'Europe est avant tout et pour l'instant encore une construction juridique. Elle fut pendant longtemps avant tout la construction d'un marché, conçu politiquement comme un espace de libre circulation (des personnes, des marchandises, des capitaux). C'est pourquoi le Droit de la Concurrence est son ADN et demeure le coeur de la jurisprudence de la Cour de justice de l'Union européenne, qui tient désormais l'équilibre entre les diverses institutions, par exemple la Banque Centrale Européenne, dont les décisions peuvent être attaquées devant elle. Mais aujourd'hui le Droit de l'Union européenne se tourne vers d'autres buts que la "liberté", laquelle s'exprime dans l'immédiat, notamment la "stabilité", laquelle se développe dans le temps. C'est pourquoi la Banque y prend un si grande importance.

En outre, face aux "libertés" les "droits" montent en puissance : c'est par les institutions juridiques que l'Europe trouve de plus en plus son unité, l'Europe économique et financière (l'Union européenne) et l'Europe des droits humains (le Conseil de l'Europe au sein duquel s'est déployée la Cour européenne des droits de l'Homme) exprimant les mêmes principes. C'est bien à travers une décision prenant appui sur le Droit de la concurrence que la Commission européenne le 18 juillet 2018 a obligé Google à concrétiser le "droit d'accès" à des entreprises innovantes, apte à faire vivre l'écosystème numérique, tandis que le Régulateur financier doit respecter les "droits de la défense" des personnes qu'il sanctionne.

Aujourd'hui à côté de l'Europe économique se développe en même temps par des textes une Europe bancaire et financière (on ne sait pas si par le Droit - par exemple le droit de la propriété intellectuelle - existera une Europe industrielle).La crise a fait naître l'Europe bancaire et financière. L'Union bancaire est issue de Règlements communautaires du 23 novembre 2010 établissant des sortes de "régulateurs européens" (ESMA, EBA, EIOPA) qui donnent une certaine unité aux marchés financiers qui demeurent nationaux, tandis que les entreprises de marché, entreprises privées en charge d'une mission de régulation, continuent leur déploiement selon des techniques de droit privé. L'Union bancaire est née d'une façon plus institutionnelle encore, par trois piliers qui assurent un continuum européen entre la prévention des crises, la résolution des crises et la garantie des dépôts. En cela, l'Europe bancaire est devenue fédérale.

Sur les marchés de capitaux, des instruments financiers et des titres, l'Union européenne a utilisé le pouvoir que lui confère depuis la jurisprudence Costa et grâce au processus Lamfallussy d'une sorte de "création continuée" pour injecter en permanence de nouvelles règles perfectionnant et unifiant les marchés nationaux. C'est désormais au niveau européen qu'est conçu la répression des abus de marché mais aussi l'information des investisseurs, comme le montre la réforme en cours dite "Prospectus 3". A l'initiative de la Commission Européenne, les textes sont produits en "paquet" car ils correspondent à des "plan d'action " . Cette façon de légiférer est désormais emprunté en droit français, par exemple par la loi dite PACTE du 29 avril 2019. Cette loi vise - en se contredisant parfois - à produire plus de concurrence, d'innovation, à attirer l'argent sur des marchés dont l'objectif est aussi la sécurité, notion d'égale importance que la liberté, jadis seul pilier du Droit économique. Conçue par les but, La loi est définitivement un "instrument", et un instrument parmi d'autres, la Cour de Justice tenant l'équilibre entre les buts, les instruments et les institutions.

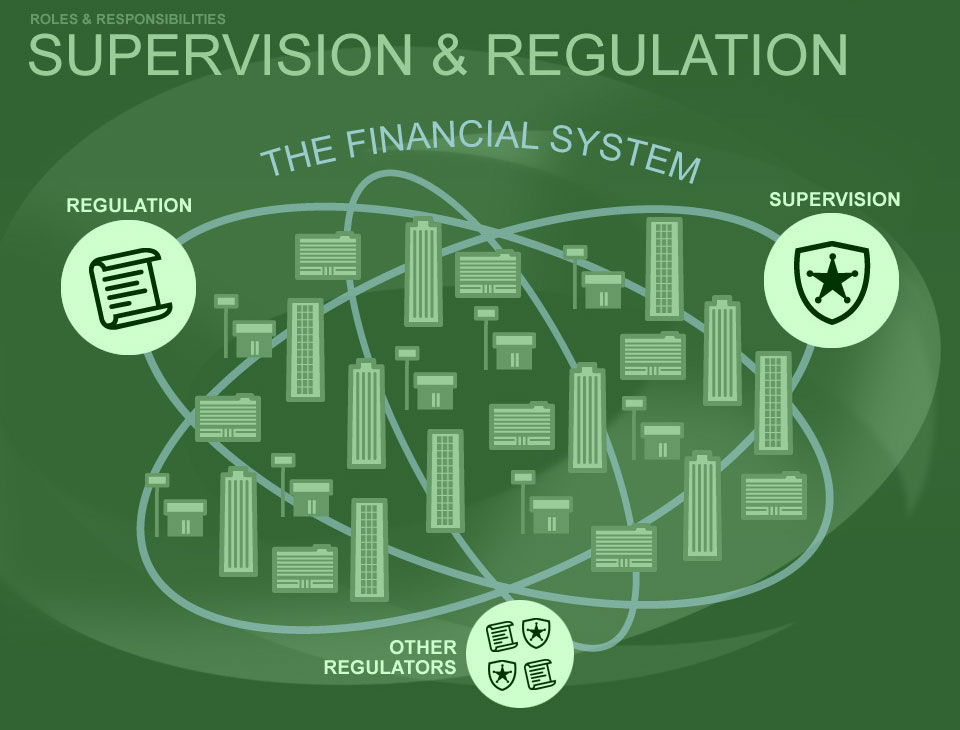

La question du "régulateur" devient plus incertaine : la BCE est plus un "superviseur" qu'un "régulateur" ; le plan d'action pour une Europe des marchés de capitaux ne prévoit pas de régulateur, visant un capitalisme traditionnelle pour les petites entreprises (sorte de small businesses Act européen)

Revenir à la présentation générale du cours

Se reporter au plan général du cours

Utiliser les matériaux ci-dessous pour aller plus loin et préparer votre conférence de méthode.

22 mai 2020

Base Documentaire : Doctrine

Référence complète: Supiot, A., "La refondation de l'Europe ne pourra se faire sans sortir des traités actuels", Tribune dans Le Figaro, 22 mai 2020

Lire la tribune d'Alain Supiot

Dans cette tribune, Alain Supiot souligne l'opportunité offerte par l'arrêt de la Cour de Karlsruhe du 5 mai 2020 à propos de la proportionnalité des mesures monétaires non-conventionnelles adoptées par la BCE.

16 janvier 2020

Base Documentaire : Doctrine

Référence complète: Bolton, P., Desprez, L.A, Pereira da Silva, F., Samama, F., Swartzman, The green swan: central banking and financial stability in the age of climate change, Banque des Règlements Internationaux, Janvier 2020.

Lire l'ouvrage (disponible en format numérique)

Lire le document de travail élaboré par Amundi à propos de l'ouvrage

Résumé (fait par les auteurs) :

"Climate change poses new challenges to central banks, regulators and supervisors. This book reviews ways of addressing these new risks within central banks’ financial stability mandate. However, integrating climate-related risk analysis into financial stability monitoring is particularly challenging because of the radical uncertainty associated with a physical, social and economic phenomenon that is constantly changing and involves complex dynamics and chain reactions. Traditional backward-looking risk assessments and existing climate-economic models cannot anticipate accurately enough the form that climate-related risks will take. These include what we call “green swan” risks: potentially extremely financially disruptive events that could be behind the next systemic financial crisis. Central banks have a role to play in avoiding such an outcome, including by seeking to improve their understanding of climaterelated risks through the development of forward-looking scenario-based analysis. But central banks alone cannot mitigate climate change. This complex collective action problem requires coordinating actions among many players including governments, the private sector, civil society and the international community. Central banks can therefore have an additional role to play in helping coordinate the measures to fight climate change. Those include climate mitigation policies such as carbon pricing, the integration of sustainability into financial practices and accounting frameworks, the search for appropriate policy mixes, and the development of new financial mechanisms at the international level. All these actions will be complex to coordinate and could have significant redistributive consequences that should be adequately handled, yet they are essential to preserve long-term financial (and price) stability in the age of climate change."

31 août 2014

Publications

Ce Working Paper a servi de base à une contribution aux Mélanges offerts à Michel Germain, parue en 2015.

Ce Working Paper a servi de base à une contribution aux Mélanges offerts à Michel Germain, parue en 2015.

Le droit est construit sur des mots et suivant qu'on en fait et la façon dont on les agence, le droit lui-même se construit d'un façon ou d'une autre. Ainsi, il semble acquis que le droit de la régulation doit se distinguer du droit de la supervision. Dès lors, la notion de "régulation prudentielle" est un contresens en elle-même.

Pourtant, elle pourrait être très utile.

Cette notion est exclue car des distinctions y font implicitement barrage. La première est cette summa divisio entre "régulation" et "supervision", qu'on présente comme différente, la première visant les comportements des opérateurs pour l'équilibre du système, tandis que la seconde vise la solidité des opérateurs pour prévenir la chute du système. La seconde est dans les normes utilisées, les normes de régulation n'étant pas les mêmes.

Mais cela coûte au système bancaire et financier. En effet et par exemple, la comptabilité est de fait absorbée par la régulation financière alors qu'elle devait refléter aussi la solidité, c'est-à-dire jouer un rôle prudentiel, ce qu'elle ne fait pas, et participa à la crise. Certes, le plus souvent, cela ne se voit pas, car même si de droit les Autorités sont distinctes, de fait les Autorités de régulation financière se mêlent de supervision, tandis que les Autorités de supervision se mêlent de régulation.

Pourtant, si l'on admettait la réalité, c'est-à-dire le continuum entre la surveillance et l'obligation comportementale, ce qui constituerait la "régulation prudentielle", alors non seulement on organiserait davantage des rapports étroits entre les Autorités et l'on tirerait toutes conséquences du fait que la Banque Centrale Européenne est devenue un Régulateur prudentiel.

12 juillet 2011

Responsabilités éditoriales : Direction de la collection "Droit et Economie", L.G.D.J. - Lextenso éditions (29)

Référence complète : Catillon, V., , Le droit dans les crises bancaires et financières systémiques, coll. "Droit et Économie", LGDJ, Paris, 2011, 343 p.

Il s'agit du 16ième volume paru dans la collection "Droit et Économie".

Les crises bancaires et financières systémiques, apocalypse en puissance de nos économies mondialisées sont en cela un sujet dont l'actualité médiatique mais également les publications économiques et juridiques se repaissent depuis plusieurs mois. En soumettant un modèle des crises bancaires et financières systémiques plaçant les banques au cœur des mécanismes de transmission, associées à un ensemble de facteurs participant au processus, il présente les règles juridiques qui ont vocation à assurer la stabilité de la sphère bancaire et ce, quelle que soit la nature du choc systémique. Approche innovante, les présentes recherches s'attachent à présenter de façon transversale les solutions juridiques et les processus économiques à l'origine de ces crises.

Consulter l'ensemble de la collection dans laquelle l'ouvrage a été publié.